AfA Tabelle – alles, was du über Abschreibungen wissen musst

Zusammenfassung

Was du erfährst

- Was eine AfA Tabelle ist

- Warum Abschreibungen wichtig sind

- Wie du selbst eine Abschreibung erstellst

Eine AfA Tabelle ist ein wichtiges Werkzeug für jeden Unternehmer. Mithilfe der Abschreibungstabelle kannst du Wirtschaftsgüter nach §7 EStG abschreiben. Wir erklären dir in diesem Beitrag was AfA Tabellen überhaupt sind, geben einen Überblick über die wichtigsten Wirtschaftsgüter für Freelancer und KMU. Anschließend erläutern wir, wie eine Abschreibung laut Steuerrecht überhaupt funktioniert und warum es wichtig für deine Finanzen ist.

Was ist eine AfA Tabelle?

AfA steht für Absetzung für Abnutzung. Dafür wird die Nutzungsdauer von Wirtschaftsgütern geschätzt (z.B. drei Jahre für einen Laptop) und anhand dieser werden die Anschaffungskosten verteilt, sodass die Anschaffung nicht in voller Höhe den Gewinn mindert und nur jeweils anteilig als Betriebsausgabe verbucht werden darf.

Beispiel für die Abschreibung eines Laptops

Kaufst du beispielsweise einen Laptop für 1.800 Euro, so beträgt die jährliche Abschreibung 600,- Euro. Es gilt jedoch eine strenge zeitanteilige Ermittlung des Abschreibewertes, wobei für jeden angefangenen Monat 1/12 der Jahres-AfA anzusetzen ist. Angenommen du kaufst dir den Laptop am 09.07. eines Jahres, so ziehst du im ersten Jahr nur 6/12 des Abschreibewertes von 600 Euro, also 300 Euro als Betriebsausgabe vom Gewinn ab. In den beiden folgenden Jahren jeweils 600 Euro und anschließend den noch offenen Wert von 300 Euro.

In AfA Tabellen sind die Werte der Nutzungsdauer für alle erdenklichen Wirtschaftsgüter festgehalten. Einige Beispiele: Golfplätze werden über 20 Jahre abgeschrieben, Silobauten aus Beton über 33 Jahre. Der oben genannte Laptop über drei Jahre. Diese Werte findest du beim Bundesministerium der Finanzen. Dort gibt es eine AfA Tabelle für allgemein verwendbare Anlagegüter ("AfA Tabelle AV") und weitere, branchenspezifische AfA Tabellen. Wir haben dir einige wichtige Wirtschaftsgüter für Freelancer und KMU rausgesucht:

| Wirtschaftsgut | Betriebsgewöhnliche Nutzungsdauer |

| Bürocontainer | 10 Jahre |

| Büromöbel | 13 Jahre |

| Drucker | 3 Jahre |

| Filmgeräte | 7 Jahre |

| Handy | 5 Jahre |

| Kameras | 7 Jahre |

| Kommunikatonsendgeräte allgemein | 8 Jahre |

| Kopiergeräte | 7 Jahre |

| Laptops | 3 Jahre |

| Messestände | 6 Jahre |

| Monitore | 7 Jahre |

| PC | 3 Jahre |

| PKW | 6 Jahre |

| Registrierkassen | 6 Jahre |

| Scanner | 3 Jahre |

| Workstations | 3 Jahre |

Wie funktioniert eine Abschreibung?

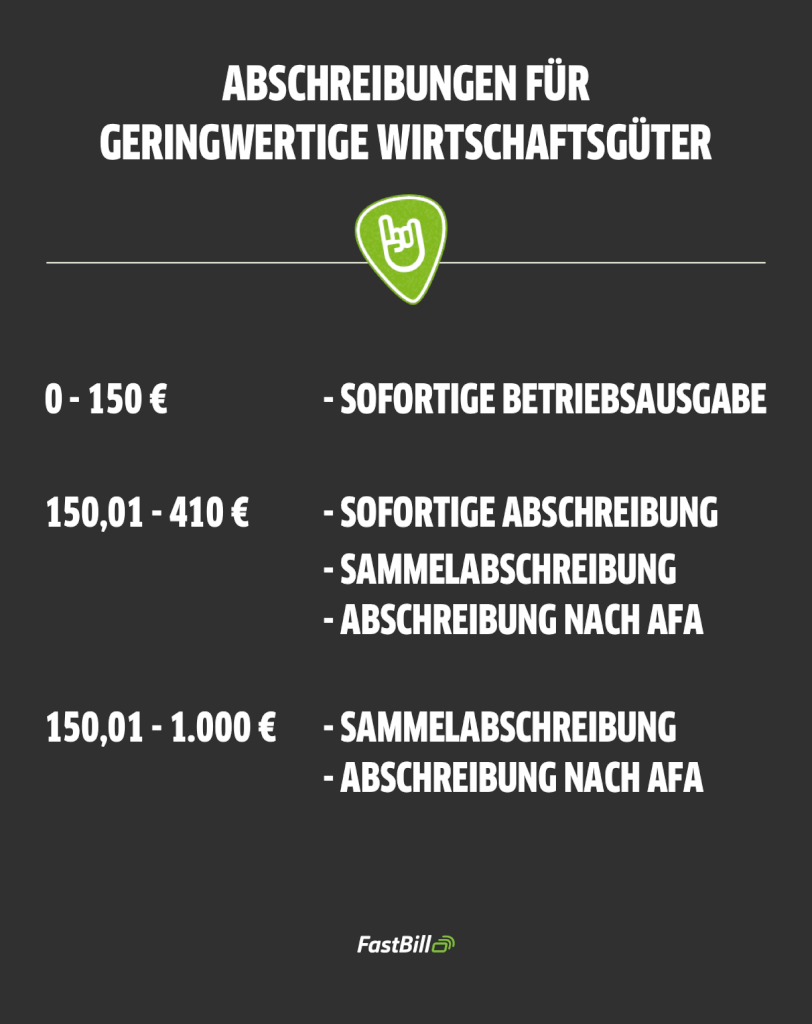

Zunächst musst du prüfen, ob es sich bei einer Anschaffung um ein geringwertiges Wirtschaftsgut handelt. Bei Anschaffungs- oder Herstellungskosten von 150,01 bis 410 Euro ohne Vorsteuer kannst du diese nach den gesetzlichen Vorgaben (§6 EStG) sofort abschreiben. Eine normale Abschreibung nach AfA Tabelle oder eine Sammelabschreibung (auch Pool-Abschreibung genannt) ist ebenfalls möglich. Alles bis 150 Euro wird sowieso als sofortige Betriebsausgabe gebucht.

Abschreibungen für geringwertige Wirtschaftsgüter

Wirtschaftsgüter mit einem Wert zwischen 150,01 und 1000 Euro kannst du entweder als sofortige Abschreibung, als Sammelabschreibung oder als Abschreibung nach AfA Tabelle verbuchen.

Geringwertige Wirtschaftsgüter sind alle beweglichen, abnutzbaren und selbstständig nutzbaren Wirtschaftsgüter. Dazu zählt beispielsweise ein Laptop, nicht aber ein Ersatzteil für diesen, da es nicht selbstständig nutzbar ist. Unbewegliche Wirtschaftsgüter (z.B. Gebäude) zählen ebenso wenig dazu, wie immaterielle Wirtschaftsgüter (z.B. Lizenzen).

Sofortige Betriebsausgabe

Bei der sofortigen Betriebsausgabe (0 - 150 Euro) kannst du die Anschaffungs- bzw. Herstellungskosten sofort als Betriebsausgabe verbuchen.

Sofortige Abschreibung

Bei der sofortigen Abschreibung (150,01 - 410 Euro) musst du die Anschaffungskosten auf einen GWG-Sammelposten buchen und, sofern nicht aus deiner Buchführung ersichtlich, ein GWG-Verzeichnis mit Tag der Anschaffung, Herstellung oder Einlage ins Betriebsvermögen und Anschaffungs- bzw. Herstellungskosten anlegen.

Die Sammelabschreibung (Pool-Abschreibung)

Bei der Sammelabschreibung (150,01 - 1.000 Euro) schreibst du über 5 Jahre jedes Jahr 1/5 der Anschaffungs- bzw. Herstellungskosten ab. Die betriebsübliche Nutzungsdauer spielt dabei keine Rolle.

Abschreibung nach AfA Tabelle (Lineare Abschreibung)

Alles über 1.000 Euro muss nach AfA Tabelle abgeschrieben werden. Dies wird auch lineare Abschreibung genannt, da du kontinuierlich einen festen, gleichen Wert abschreibst.

Warum sind Abschreibungen wichtig?

Stell dir vor, du würdest alle Anschaffungen direkt in voller Höhe in deinen Angebotspreisen berücksichtigen. Du müsstest vermutlich einen horrend hohen Preis verlangen und würdest Schwierigkeiten bekommen, Aufträge zu finden. Aus diesem Grund kalkulierst du dein Honorar so, dass es zu deinen Betriebsausgaben passt. Du kaufst dir beispielsweise alle drei Jahre einen neuen Laptop, alle fünf Jahre ein neues Handy, und so weiter. Abschreibungen machst du also nicht nur für das Finanzamt, sondern auch für dich und dein Unternehmen.

Die Wahl der richtigen Methode ist immer vom aktuellen Zustand und der voraussichtlichen Entwicklung deines Unternehmens abhängig. Du musst dich jedoch entscheiden, ob du die sofortige Abschreibung oder die Sammelabschreibung wählst, denn beide Methoden nebeneinander zu nutzen ist nicht erlaubt.